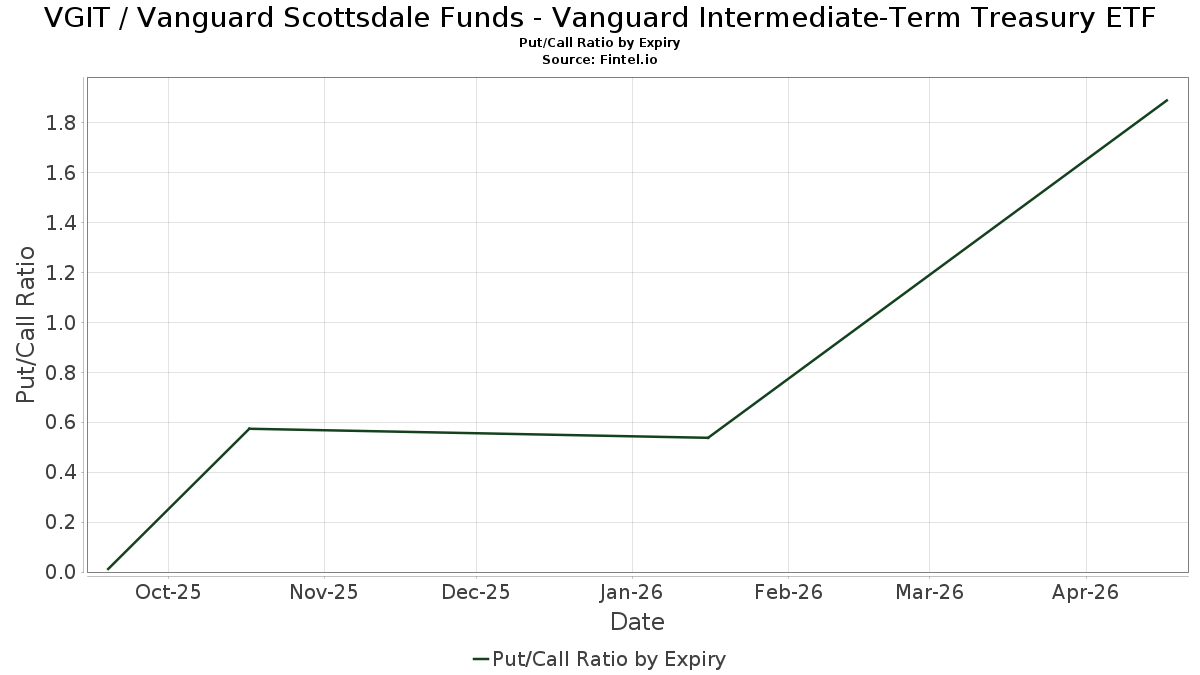

Put/Call-forhold - fremoverskuende og historisk

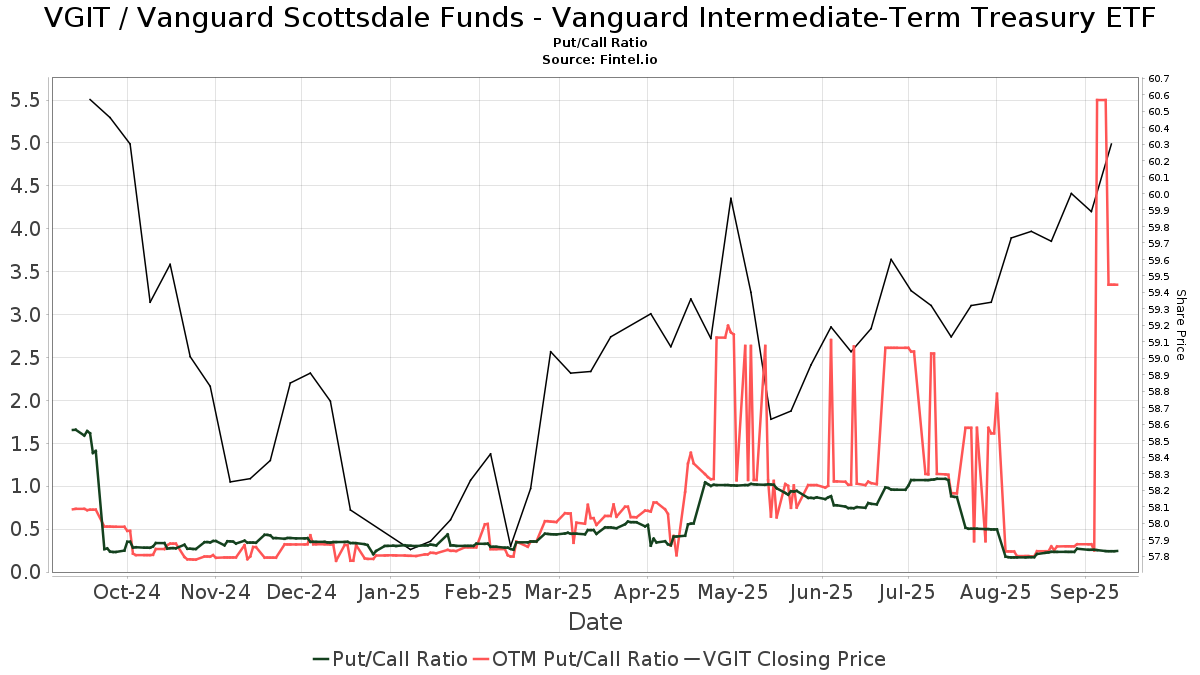

Put/Call-forholdet for VGIT / Vanguard Scottsdale Funds - Vanguard Intermediate-Term Treasury ETF er 0,24. Put/Call-forholdet viser det totale antallet åpne salgsopsjonsposisjoner dividert med antallet åpne kjøpsopsjoner. Siden salgsopsjoner generelt er en bearish posisjon og kjøpsopsjoner er en bullish posisjon, indikerer et put/call-forhold større enn 1 en bearish holdning, og et forholdstall mindre enn 1 en bullish holdning.

Oppdateringsfrekvens: Daglig

Se de beste selskapene med de mest optimistiske put/call-forholdene.

Uvanlig opsjonsaktivitet - handelsvolum

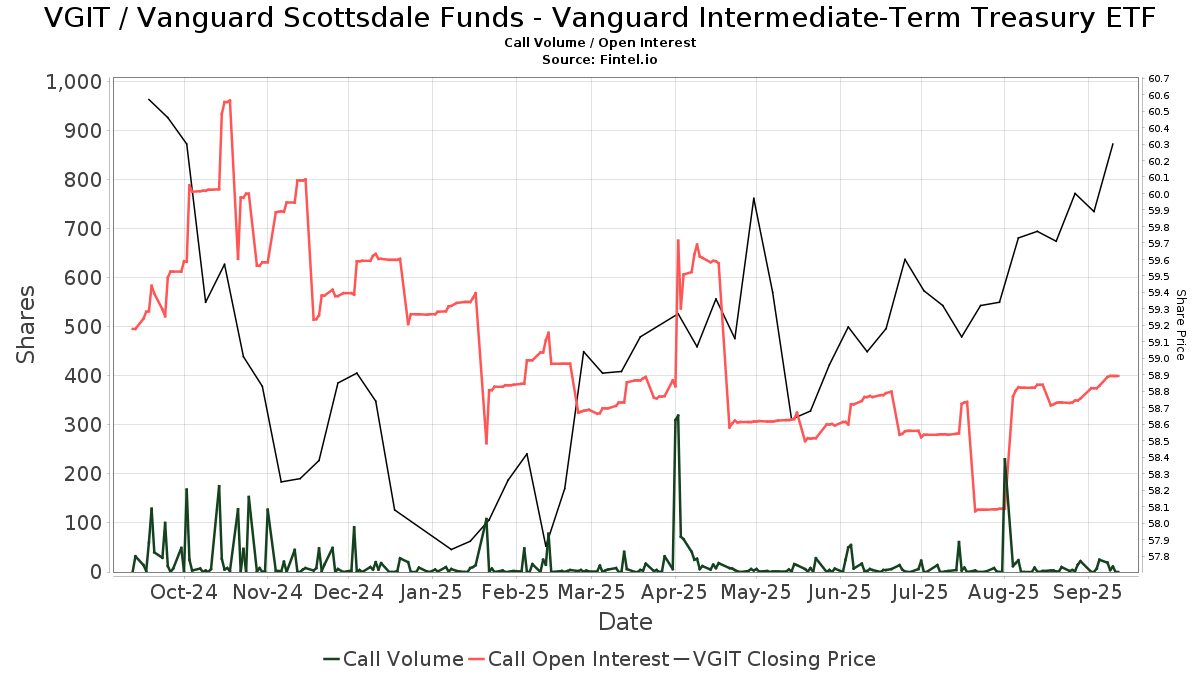

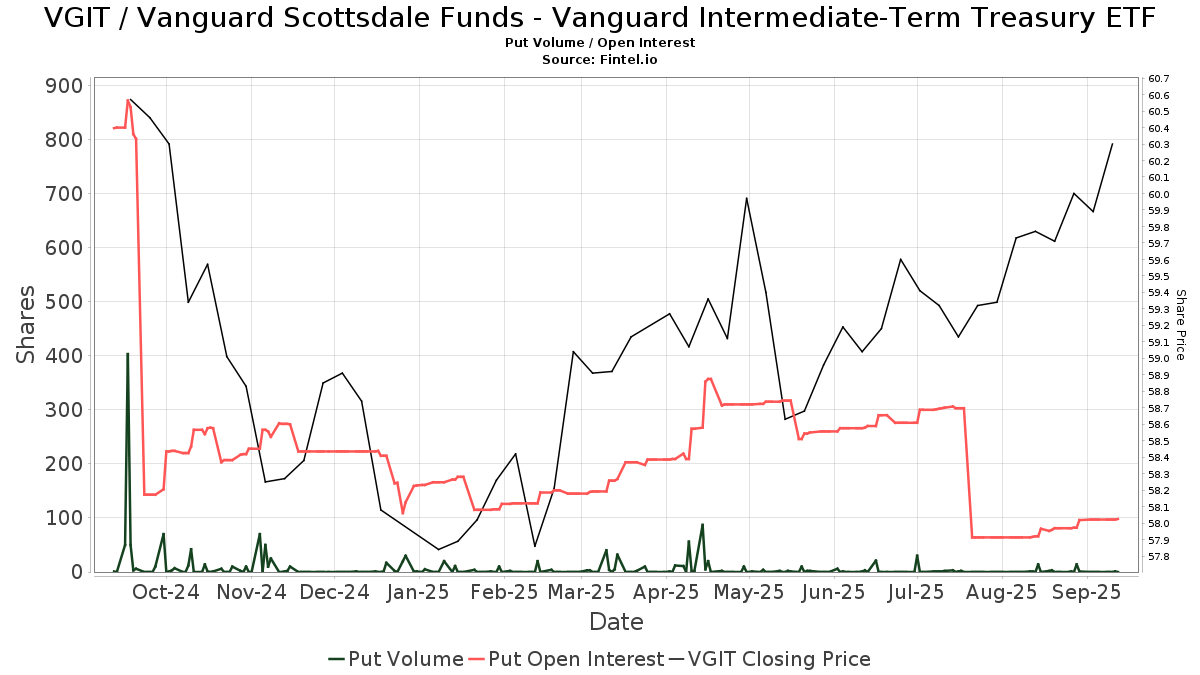

Put/Call-forholdet viser det totale antallet åpne put-opsjonsposisjoner dividert med antallet åpne call-opsjoner. Siden puts generelt er et bearish-innsats og calls er et bullish-innsats, indikerer put/call-forhold større enn 1 et bearish sentiment, og forholdstall mindre enn 1 indikerer et bullish sentiment. Uvanlig opsjonsaktivitet (UOA) anses generelt som et sterkt signal om en retningsbestemt kursbevegelse. Et mål på uvanlig opsjonsaktivitet er det totale volumet av put- eller call-opsjoner dividert med den åpne renten i samme opsjonstype. Hvis det totale volumet av call- eller put-opsjoner er større enn den åpne renten, anses dette som uvanlig og indikerer et sterkt retningsbestemt signal. I tabellen nedenfor er alle datoer der volumet av en opsjon overstiger den aktuelle åpne interessen markert med grønt (for call-opsjoner) eller rødt (for put-opsjoner).Hvis for eksempel kjøpsvolumet overstiger den åpne kjøpsinteressen på en hvilken som helst handelsdag, vil forholdet Call-Volum/Call OI være større enn én, og cellen i tabellen markeres med grønt. Dette vil indikere et betydelig kjøp av call-opsjoner, noe som er et bullish signal. På samme måte, hvis det motsatte er tilfelle - put-volumet overstiger den åpne put-renten - vil tabellcellen bli markert i rødt og representere et sterkt bearish signal.

Oppdateringsfrekvens: Daglig

Opsjon Greeks - Delta, Gamma, Theta

Oppdateringsfrekvens: Daglig

Opsjonshandelsvolum - totalmarkedet

Oppdateringsfrekvens: Daglig

Opsjonshandelsvolum - børs

Oppdateringsfrekvens: Daglig

| Dato | CBOE | C2 | EDGX | BZX | PHLX | NASDAQ | BX | GEMX | ISE | MRX | AMEX | ARCA | MIAX | PEARL | EMLD | BOX | Totalt |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2025-09-09 | 1 | 0 | 0 | 3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 4 |

| 2025-09-08 | 1 | 0 | 18 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 19 |

| 2025-09-05 | 11 | 1 | 0 | 7 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 6 | 25 |

| 2025-09-04 | 4 | 0 | 3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 7 |

| 2025-09-03 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2025-09-02 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 2025-08-29 | 21 | 0 | 1 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 23 |

| 2025-08-28 | 19 | 0 | 10 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 29 |

| 2025-08-27 | 1 | 0 | 0 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2 |

| 2025-08-26 | 5 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 5 |

| 2025-08-25 | 1 | 0 | 0 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2 |

| 2025-08-22 | 6 | 0 | 0 | 4 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 10 |

| 2025-08-21 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 1 |

| 2025-08-20 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 1 |

| 2025-08-19 | 3 | 0 | 3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 6 |

| 2025-08-18 | 0 | 0 | 2 | 3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 5 |

| 2025-08-15 | 0 | 2 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2 |

| 2025-08-14 | 11 | 2 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 14 |

| 2025-08-13 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 1 |

| 2025-08-12 | 5 | 2 | 3 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 10 |