Grunnleggende statistikk

| Institusjonelle eiere | 25 total, 25 long only, 0 short only, 0 long/short - change of 2 400,00% MRQ |

| Gjennomsnittlig porteføljeallokering | 0.3108 % - change of % MRQ |

| Institusjonelle aksjer (Long) | 7 861 424 (ex 13D/G) |

| Institusjonell verdi (Long) | $ 75 283 USD ($1000) |

Institusjonelt eierskap og aksjonærer

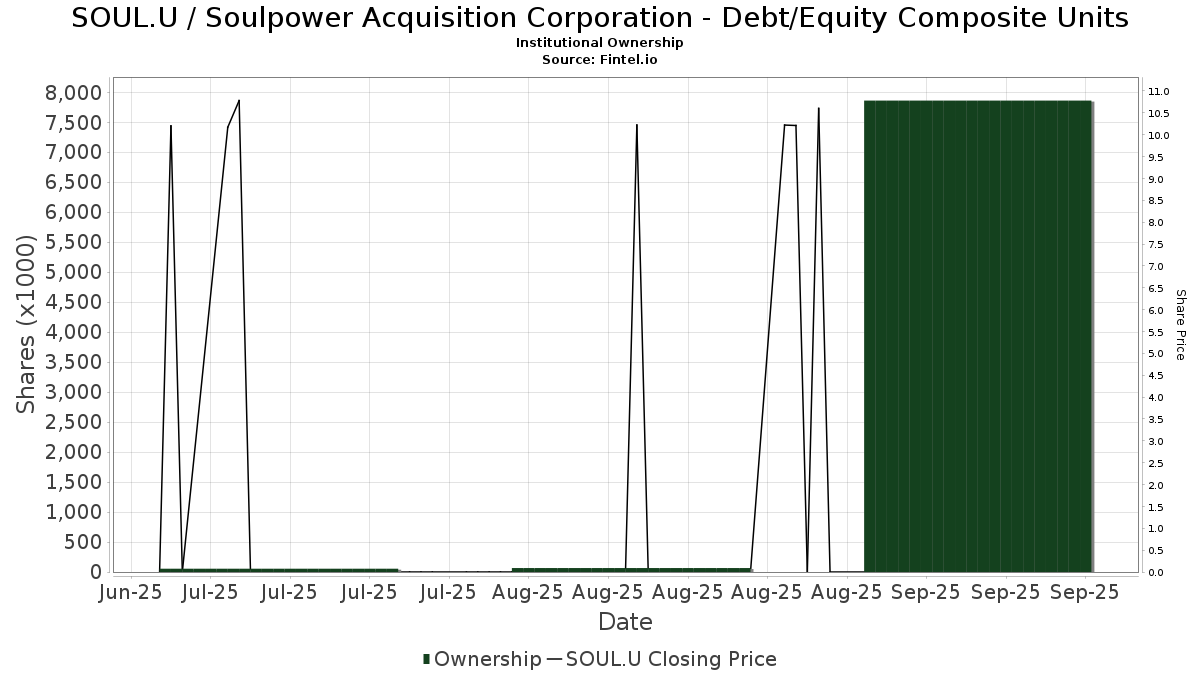

Soulpower Acquisition Corporation - Debt/Equity Composite Units (US:SOUL.U) har 25 institusjonelle eiere og aksjonærer som har sendt inn 13D/G- eller 13F-skjemaer til Securities Exchange Commission (SEC). Disse institusjonene eier til sammen 7,861,424 aksjer. De største aksjonærene inkluderer Magnetar Financial LLC, HGC Investment Management Inc., Westchester Capital Management, LLC, Context Capital Management, LLC, GABELLI & Co INVESTMENT ADVISERS, INC., Picton Mahoney Asset Management, Rivernorth Capital Management, Llc, Gabelli Funds Llc, Cantor Fitzgerald, L. P., and Millennium Management Llc .

Soulpower Acquisition Corporation - Debt/Equity Composite Units (NYSE:SOUL.U) institusjonell eierstruktur viser nåværende posisjoner i selskapet fordelt på institusjoner og fond, samt de siste endringene i posisjonsstørrelse. De største aksjonærene kan være individuelle investorer, verdipapirfond, hedgefond eller institusjoner. Schedule 13D indikerer at investoren eier (eller har eid) mer enn 5 % av selskapet og har til hensikt (eller hadde til hensikt) å aktivt forfølge en endring i forretningsstrategien. Schedule 13G indikerer en passiv investering på over 5 %.

The share price as of September 12, 2025 is 0,00 / share. Previously, on April 2, 2025, the share price was 10,01 / share. This represents a decline of 100,00% over that period.

Fondssentiment-score

Fondssentiment Score (også kjent som akkumulering av eierskap poengsum) viser hvilke aksjer som er mest kjøpt av fond. Den er resultatet av en sofistikert, kvantitativ flerfaktormodell som identifiserer selskaper med de høyeste nivåene av institusjonell akkumulering. Beregningsmodellen for poeng bruker en kombinasjon av den totale økningen i antall offentliggjorte eiere, endringer i porteføljeallokeringen til disse eierne og andre beregninger. Tallet går fra 0 til 100, der høyere tall indikerer en høyere grad av akkumulering i forhold til sammenlignbare selskaper, der 50 er gjennomsnittet.

Oppdateringsfrekvens: Daglig

Sjekk ut Ownership Explorer, som inneholder en liste over de høyest rangerte selskapene.

Institusjonell Put/Call-forhold

I tillegg til å rapportere standard aksje- og gjeldsemisjoner må institusjoner med mer enn 100 millioner kroner i forvaltningskapital også oppgi beholdningen av put- og callopsjoner. Siden put-opsjoner generelt indikerer et negativt sentiment, og call-opsjoner indikerer et positivt sentiment, kan vi få et inntrykk av det generelle institusjonelle sentimentet ved å plotte forholdet mellom put- og call-opsjoner. Diagrammet til høyre viser det historiske forholdet mellom put- og call-opsjoner for dette instrumentet.

Ved å bruke Put/Call-forholdet som en indikator på investorsentimentet kan man overvinne en av de viktigste svakhetene ved å bruke totalt institusjonelt eierskap, nemlig at en betydelig andel av forvaltningskapitalen investeres passivt for å følge indekser. Passivt forvaltede fond kjøper vanligvis ikke opsjoner, slik at indikatoren for put/call-forhold i større grad gjenspeiler stemningen i aktivt forvaltede fond.

13D/G-arkiveringer

Vi presenterer 13D/G-arkiveringene separat fra 13F-arkiveringene fordi de behandles forskjellig av SEC. 13D/G-arkiveringene kan sendes inn av grupper av investorer (med én leder), mens 13D/G-arkiveringene ikke kan sendes inn. Dette fører til situasjoner der en investor kan sende inn en 13D/G-rapport med én verdi for alle aksjene (som representerer alle aksjene som eies av investorgruppen), men deretter sende inn en 13F-melding med en annen verdi for alle aksjene (som kun representerer deres eget eierskap). Dette betyr at aksjeeierskap i 13D/G-arkiveringene og 13F-arkiveringene ofte ikke er direkte sammenlignbare, og vi presenterer dem derfor separat.

Merk: Fra og med 16. mai 2021 viser vi ikke lenger eiere som ikke har sendt inn en 13D/G i løpet av det siste året. Tidligere viste vi hele historikken for 13D/G-arkiveringer. Generelt må enheter som er pålagt å sende inn 13D/G-arkiveringer, sende inn minst én gang i året før de sender inn en avsluttende rapport. Det hender imidlertid at fond trekker seg ut av posisjoner uten å sende inn en avsluttende innlevering (dvs. at de avvikler), slik at visning av hele historikken av og til fører til forvirring om det nåværende eierskapet. For å unngå forvirring viser vi nå bare "nåværende" eiere, det vil si eiere som har sendt inn informasjon i løpet av det siste året.

Upgrade to unlock premium data.

| Fildato | Skjema | Investor | Tidligere aksjer |

Siste aksjer |

Δ Aksjer (prosent) |

Eierandel (prosent) |

Δ Eierandel (prosent) |

|

|---|---|---|---|---|---|---|---|---|

| 2025-08-08 | Magnetar Financial LLC | 1,750,000 | 7.00 | |||||

| 2025-04-09 | TENOR CAPITAL MANAGEMENT Co., L.P. | 1,750,000 | 7.70 |

13F- og NPORT-arkiveringer

Detaljer om 13F-arkiveringer er gratis. Detaljer om NP-arkiveringer krever et premium-medlemskap. Grønne rader indikerer nye posisjoner. Røde rader indikerer lukkede posisjoner. Klikk på lenke ikonet for å se hele transaksjonshistorikken.

Oppgrader

for å låse opp premiedata og eksportere til Excel. ![]() .

.

| Fildato | Kilde | Investor | Type | Gjennomsnittlig pris (estimert) |

Aksjer | Δ Aksjer (%) |

Rapportert verdi ($1000) | Verdi (%) | Portallokering (%) | |

|---|---|---|---|---|---|---|---|---|---|---|

| 2025-08-14 | 13F | Toronto Dominion Bank | 7 795 | 79 | ||||||

| 2025-08-12 | 13F | Magnetar Financial LLC | 1 750 000 | 18 095 | ||||||

| 2025-06-26 | NP | Voya Prime Rate Trust | 36 725 | 368 | ||||||

| 2025-08-14 | 13F | Rivernorth Capital Management, Llc | 450 000 | 4 581 | ||||||

| 2025-08-14 | 13F | Schonfeld Strategic Advisors LLC | 25 000 | 258 | ||||||

| 2025-08-14 | 13F | Millennium Management Llc | 200 000 | 2 032 | ||||||

| 2025-08-14 | 13F | Bulldog Investors, LLP | 108 043 | 1 100 | ||||||

| 2025-08-06 | 13F | Context Capital Management, LLC | 582 480 | 6 023 | ||||||

| 2025-07-25 | NP | PMSAX - Global Multi-Strategy Fund Class A | 10 864 | 110 | ||||||

| 2025-08-13 | 13F | Gabelli Funds Llc | 427 900 | 4 347 | ||||||

| 2025-08-14 | 13F | Cantor Fitzgerald, L. P. | 288 200 | 2 928 | ||||||

| 2025-08-28 | NP | Relative Value Fund | 40 500 | 412 | ||||||

| 2025-08-28 | NP | Elevation Series Trust - RiverNorth Enhanced Pre-Merger SPAC ETF | 2 250 | 23 | ||||||

| 2025-08-12 | 13F | Picton Mahoney Asset Management | 500 000 | 5 | ||||||

| 2025-06-26 | NP | Templeton Global Income Fund | 18 534 | 186 | ||||||

| 2025-08-14 | 13F | Citadel Advisors Llc | 16 669 | 169 | ||||||

| 2025-08-12 | 13F | Proequities, Inc. | 0 | 0 | ||||||

| 2025-08-28 | NP | Rivernorth Opportunities Fund, Inc. | 90 000 | 916 | ||||||

| 2025-08-13 | 13F | Clear Street Llc | 82 472 | 838 | ||||||

| 2025-08-12 | 13F | Longfellow Investment Management Co Llc | 980 | 10 | ||||||

| 2025-08-06 | 13F | Wealthspring Capital LLC | 69 900 | 712 | ||||||

| 2025-08-14 | 13F | Westchester Capital Management, LLC | 1 247 800 | 12 703 | ||||||

| 2025-08-13 | 13F | GABELLI & Co INVESTMENT ADVISERS, INC. | 572 100 | 5 813 | ||||||

| 2025-08-14 | 13F | PenderFund Capital Management Ltd. | 30 051 | 321 | ||||||

| 2025-08-14 | 13F | HGC Investment Management Inc. | 1 303 161 | 13 266 |