Grunnleggende statistikk

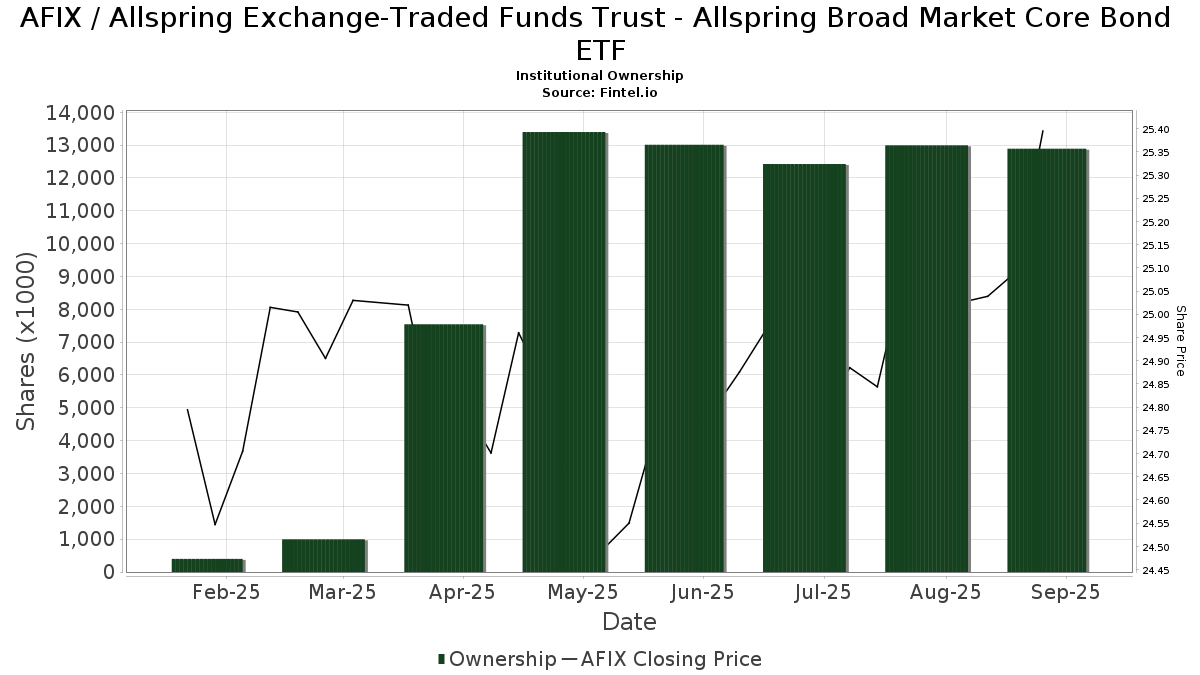

| Institusjonelle eiere | 9 total, 9 long only, 0 short only, 0 long/short - change of 0,00% MRQ |

| Gjennomsnittlig porteføljeallokering | 3.4714 % - change of −1,69% MRQ |

| Institusjonelle aksjer (Long) | 12 890 701 (ex 13D/G) - change of −0,12MM shares −0,92% MRQ |

| Institusjonell verdi (Long) | $ 321 952 USD ($1000) |

Institusjonelt eierskap og aksjonærer

Allspring Exchange-Traded Funds Trust - Allspring Broad Market Core Bond ETF (US:AFIX) har 9 institusjonelle eiere og aksjonærer som har sendt inn 13D/G- eller 13F-skjemaer til Securities Exchange Commission (SEC). Disse institusjonene eier til sammen 12,890,701 aksjer. De største aksjonærene inkluderer Allspring Global Investments Holdings, LLC, EAAFX - Wells Fargo Asset Allocation Fund Class A, WMBGX - Wells Fargo WealthBuilder Moderate Balanced Fund Class A, WGBAX - Wells Fargo WealthBuilder Growth Balanced Fund Class A, WCCFX - Wells Fargo WealthBuilder Conservative Allocation Fund Class C, WGAFX - Wells Fargo WealthBuilder Growth Allocation Fund Class A, Goldman Sachs Group Inc, Jane Street Group, Llc, and UBS Group AG .

Allspring Exchange-Traded Funds Trust - Allspring Broad Market Core Bond ETF (ARCA:AFIX) institusjonell eierstruktur viser nåværende posisjoner i selskapet fordelt på institusjoner og fond, samt de siste endringene i posisjonsstørrelse. De største aksjonærene kan være individuelle investorer, verdipapirfond, hedgefond eller institusjoner. Schedule 13D indikerer at investoren eier (eller har eid) mer enn 5 % av selskapet og har til hensikt (eller hadde til hensikt) å aktivt forfølge en endring i forretningsstrategien. Schedule 13G indikerer en passiv investering på over 5 %.

The share price as of September 12, 2025 is 25,41 / share. Previously, on December 5, 2024, the share price was 25,04 / share. This represents an increase of 1,48% over that period.

Fondssentiment-score

Fondssentiment Score (også kjent som akkumulering av eierskap poengsum) viser hvilke aksjer som er mest kjøpt av fond. Den er resultatet av en sofistikert, kvantitativ flerfaktormodell som identifiserer selskaper med de høyeste nivåene av institusjonell akkumulering. Beregningsmodellen for poeng bruker en kombinasjon av den totale økningen i antall offentliggjorte eiere, endringer i porteføljeallokeringen til disse eierne og andre beregninger. Tallet går fra 0 til 100, der høyere tall indikerer en høyere grad av akkumulering i forhold til sammenlignbare selskaper, der 50 er gjennomsnittet.

Oppdateringsfrekvens: Daglig

Sjekk ut Ownership Explorer, som inneholder en liste over de høyest rangerte selskapene.

Institusjonell Put/Call-forhold

I tillegg til å rapportere standard aksje- og gjeldsemisjoner må institusjoner med mer enn 100 millioner kroner i forvaltningskapital også oppgi beholdningen av put- og callopsjoner. Siden put-opsjoner generelt indikerer et negativt sentiment, og call-opsjoner indikerer et positivt sentiment, kan vi få et inntrykk av det generelle institusjonelle sentimentet ved å plotte forholdet mellom put- og call-opsjoner. Diagrammet til høyre viser det historiske forholdet mellom put- og call-opsjoner for dette instrumentet.

Ved å bruke Put/Call-forholdet som en indikator på investorsentimentet kan man overvinne en av de viktigste svakhetene ved å bruke totalt institusjonelt eierskap, nemlig at en betydelig andel av forvaltningskapitalen investeres passivt for å følge indekser. Passivt forvaltede fond kjøper vanligvis ikke opsjoner, slik at indikatoren for put/call-forhold i større grad gjenspeiler stemningen i aktivt forvaltede fond.

13F- og NPORT-arkiveringer

Detaljer om 13F-arkiveringer er gratis. Detaljer om NP-arkiveringer krever et premium-medlemskap. Grønne rader indikerer nye posisjoner. Røde rader indikerer lukkede posisjoner. Klikk på lenke ikonet for å se hele transaksjonshistorikken.

Oppgrader

for å låse opp premiedata og eksportere til Excel. ![]() .

.

| Fildato | Kilde | Investor | Type | Gjennomsnittlig pris (estimert) |

Aksjer | Δ Aksjer (%) |

Rapportert verdi ($1000) | Verdi (%) | Portallokering (%) | |

|---|---|---|---|---|---|---|---|---|---|---|

| 2025-08-14 | 13F | Goldman Sachs Group Inc | 80 673 | 47,64 | 2 016 | 47,73 | ||||

| 2025-05-12 | 13F | Citigroup Inc | 0 | −100,00 | 0 | |||||

| 2025-05-15 | 13F | Bank Of America Corp /de/ | 0 | −100,00 | 0 | |||||

| 2025-06-25 | NP | WCCFX - Wells Fargo WealthBuilder Conservative Allocation Fund Class C | 411 809 | −7,68 | 10 279 | −6,31 | ||||

| 2025-06-25 | NP | EAAFX - Wells Fargo Asset Allocation Fund Class A | 4 335 922 | −9,43 | 108 225 | −8,09 | ||||

| 2025-08-12 | 13F | Proequities, Inc. | 0 | 0 | ||||||

| 2025-08-14 | 13F | UBS Group AG | 3 382 | 85 | ||||||

| 2025-08-14 | 13F | Citadel Advisors Llc | 0 | −100,00 | 0 | |||||

| 2025-08-14 | 13F | Jane Street Group, Llc | 22 143 | −47,47 | 553 | −47,43 | ||||

| 2025-06-25 | NP | WGBAX - Wells Fargo WealthBuilder Growth Balanced Fund Class A | 516 012 | −7,98 | 12 880 | −6,62 | ||||

| 2025-06-25 | NP | WMBGX - Wells Fargo WealthBuilder Moderate Balanced Fund Class A | 534 711 | −6,86 | 13 346 | −5,47 | ||||

| 2025-06-25 | NP | WGAFX - Wells Fargo WealthBuilder Growth Allocation Fund Class A | 163 263 | −9,16 | 4 075 | −7,81 | ||||

| 2025-07-25 | 13F | Allspring Global Investments Holdings, LLC | 6 822 786 | 9,10 | 170 497 | 9,17 |